Корректировочная налоговая декларация подается при необходимости исправления ошибок или внесения изменений в ранее поданную отчетность. Рассмотрим порядок подготовки и сдачи уточненной декларации.

Содержание

Основания для подачи корректировочной декларации

| Причина корректировки | Пример ситуации |

| Обнаружение ошибок | Неверный расчет налоговой базы |

| Изменение данных | Уточнение суммы доходов или расходов |

| Технические ошибки | Неправильное указание реквизитов |

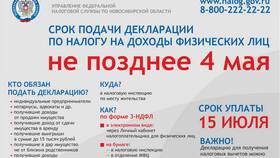

Сроки подачи уточненной декларации

- До истечения срока уплаты налога - без штрафных санкций

- После срока уплаты - необходимо доплатить налог и пени

- При уменьшении налога - в течение 3 лет с даты подачи первоначальной декларации

Порядок подготовки корректировочной декларации

Шаги заполнения

- Возьмите за основу первоначальную декларацию

- Внесите необходимые исправления

- Укажите новый номер корректировки (001, 002 и т.д.)

- Заполните поле "Признак корректировки"

- Пересчитайте налоговые обязательства

Особые отметки

- Титульный лист: код "1" - первичная, "2" - корректирующая

- Укажите период, за который вносятся изменения

- Отметьте изменяемые показатели

Отличия от первоначальной декларации

| Элемент | Первоначальная | Корректировочная |

| Номер подачи | 000 | 001, 002 и т.д. |

| Признак | 0 | 1 |

| Состав | Полная декларация | Только изменяемые листы |

Способы подачи уточненной декларации

- Лично в ИФНС: 2 экземпляра с отметкой о приеме

- Почтой: заказное письмо с описью вложения

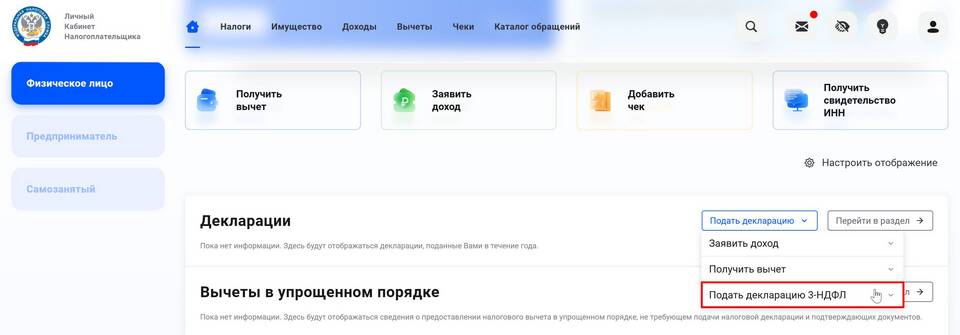

- Электронно: через оператора ЭДО или личный кабинет налогоплательщика

- Через МФЦ: в регионах с подключенной услугой

Ответственность и штрафы

- При самостоятельном выявлении ошибок - штраф 20% от недоплаты

- При обнаружении налоговой инспекцией - штраф 40% от суммы

- Отсутствие штрафа при подаче до назначения проверки

- Начисление пеней за каждый день просрочки

Особые случаи

Нулевая корректировка

Подается при отсутствии изменений налоговых обязательств, но необходимости исправления технических ошибок.

Многократные корректировки

Каждая последующая корректировка должна учитывать изменения предыдущих версий и иметь последовательный номер.

Заключение

Подготовка корректировочной декларации требует внимательного подхода к внесению изменений и правильного оформления всех реквизитов. Своевременная подача уточненной отчетности позволяет минимизировать финансовые потери и избежать административной ответственности. При сложных случаях рекомендуется обратиться к налоговым консультантам для правильного расчета измененных показателей.